Spolužitie viacerých generácií nemá len sociálny ale najmä ekonomický rozdiel. Viac ako tradície a blízkosť rodiny v Taliansku či Španielsku, sa u nás a v postkomunistických krajinách ukazuje, že si samostatné bývanie nemôžu všetci dovoliť. S neskorým odchodom od rodičov totiž koreluje aj priemerný vek vybavovania prvej hypotéky, ktorý je na Slovensku na úrovni 28 rokov.

Tento trend sa, bohužiaľ, prehlboval už s príchodom koronavírusu a následnými lockdownami, aktuálne kvôli rastúcim cenám energií a celkovej rekordnej inflácii a rovnako tak kvôli rastúcim úrokovým sadzbám na hypotékach. Bývanie je na Slovensku aktuálne podľa údajov Národnej banky Slovenska najnedostupnejšie za posledných 11 rokov, najviac práve pre mladú generáciu. Ak chcete vlastné bývanie, musíte mať podľa nových pravidiel 20 % z ceny nehnuteľností našetrených, resp. to dať z vrecka bez hypotéky. Mnohí mladí tak v najbližších rokoch na svoje vlastné bývanie nesiahnu.

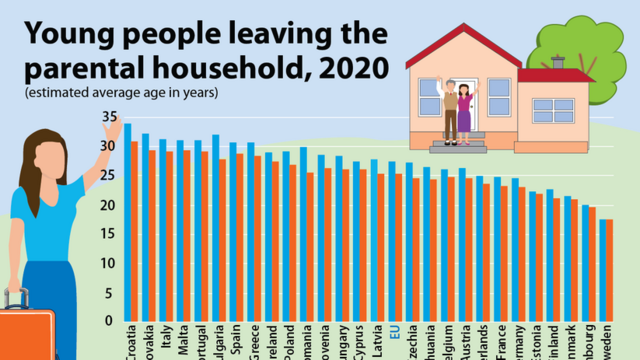

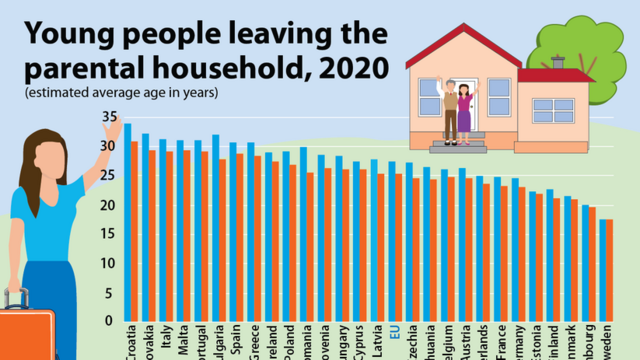

Podľa aktuálnych dát Európskeho štatistického úradu Eurostat mladí Slováci odchádzajú z domu tesne pred dovŕšením 31 rokov. Rovnaký alebo veľmi podobný výsledok Slovensko zaznamenáva už od roku 2011, čo naznačuje dlhodobý trend.

Do čela rebríčka sa v minulom roku dostali Portugalsko, kde mladí odchádzajú z domu najneskôr spomedzi krajín EÚ (v 33,6 rokoch) a Chorvátsko s vekom tesne nad 33 rokov. Na opačnej strane rebríčka kraľujú severské krajiny – Švédsko (19 rokov), Fínsko (21,2 roka) a Dánsko (21,3 roka). V priemere mladí Európania odchádzajú z domu vo veku 26,5 roka.

Foto: ta3

Foto: ta3

Čo je riešenie?

Jednoznačne dostupné nájomné bývanie, ktoré je bežnou súčasťou života v európskych metropolách. Ak sa ale presunieme k nám, dáta sú katastrofické. Na Slovensku by bolo potrebné postaviť ročne približne 20-tisíc nájomných bytov, aby krajina podľa ich počtu na obyvateľa dosiahla priemer Európskej únie do roku 2030. Realita je taká, že výstavba nových nájomných bytov v SR sa za posledných desať rokov spomalila a ich podiel na celkovom počte bytov sa z 18,8 percenta v roku 2007 aktuálne prepadol na asi jedno percento.

A pritom mladým by to výrazne pomohlo sa osamostatniť. V zahraničí je napríklad nájom pre bežného človeka v nájomnom bývaní lacnejší približne o 30 % - 50 % v porovnaní s komerčným nájmom. A to je celkom slušná úspora mesačne. Len v neďalekej Viedni je v súčasnosti 220-tisíc nájomných bytov vo vlastníctve mesta v správe Wiener Wohnen. Výška mesačného nájomného sa pri 2-izbovom byte s rozlohou 45 m2 pohybuje na úrovni 337,50 eur, teda asi o polovicu menej, ako je nájomné v Bratislave.

Čo robiť, ak nechcem čakať na výhodné nájomné?

Začať šetriť hneď, ako získam prvé zamestnanie a začnem zarábať. Ideálne je myslieť na šetrenie už počas vysokej školy, ak sa po jej skončení chcú čím skôr osamostatniť. Čím dlhšie obdobie šetria, tým lepšie. Treba však myslieť na to, že sporiace účty sú veľmi slabo úročené, preto od nich nemožno očakávať aj zhodnotenie peňazí, kvôli inflácii na nich peniaze, naopak, nie je možné zhodnocovať. Samozrejme, ideálne je, ak na budúcnosť a budúce vlastné bývanie detí myslia už ich rodičia.

Vhodným riešením môže byť založenie stavebného sporenia alebo pre tých uvedomelejších je ideálne využitie investičných nástrojov, ktoré z dlhodobého hľadiska uchovávajú hodnotu investície a môžu byť o 10 či 20 rokov hodnotným dedičstvom pre deti. Môžu to byť ETF fondy, u mladých aktuálne mimoriadne populárne.

Spomínam túto formu investovania aj preto, že v rámci nich viete začať už od 20, resp. 25 eur mesačne. V prípade ETF fondov žiadne vstupné ani výstupné poplatky nemáte. Čo sa týka nákladov za správu, najlacnejšie ETF účtujú poplatok za správu a riadenie majetku do 0,1 % ročne. Navyše sú oslobodené od dane z príjmu.

Investovanie do ETF si možno zriadiť aj online. Nie je to jadrová fyzika. Ak by ste napríklad investovali do ETF fondov 20 eur pravidelne každý mesiac, za 10 rokov by ste navkladali 2 400 eur, ale vďaka výnosu by ste si mohli vybrať až 3 260 eur. Vďaka investovaniu do ETF by ste teda zarobili 860 eur pri šesťpercentnom ročnom zhodnotení, pričom výnos môže byť aj oveľa vyšší.

Ak vám teda rodičia pri vstupe do života "nepomohli" finančne, na štát sa spoliehať nemôžete, musíte to vziať do vlastných rúk. Inak budete možno len ďalším prídavkom do nelichotivej štatistiky o preplnených mama hoteloch.

PRÍKLAD

Anna je zamestnaná a jej čistá mzda je vo výške 1 000 €. Ako by si mala rozdeliť svoj príjem, ak sa chce riadiť podľa ideálnych finančných mier?

Výdavky by mala plánovať nasledujúco:

• 10 % z 1 000 € je 100 €

– túto sumu by mala hneď odložiť a použiť na tvorbu finančnej rezervy.

• 40 % z 1 000 € je 400 €

– maximálne túto sumu môže minúť na jedlo, oblečenie, telefón a internet, dopravu, zábavu

a záľuby. Zaraďujeme sem aj náklady na nájom a zálohové platby.

• 20 % z 1 000 € je 200 €

– túto sumu by mala rozdeliť medzi poistenie (ochrana príjmov, ochrana majetku), zabezpečenie na dôchodok, prípadne investovanie.

• 30 % z 1 000 € je 300 €

– toto je maximálna suma, ktorú by mala použiť na splátky úverov (napríklad splátka hypotéky

či splátka auta na lízing

Sledujte ta3 na Google news

po kliknuti zvoľte "Sledovať"

Sledujte ta3 na Google news

po kliknuti zvoľte "Sledovať"